第1回の各問題の難度・解答時間の目安

簿記ナビ模試(簿記3級)の第1回の各問題の難度・解答時間の目安は以下のとおりです。

- 第1問:やや簡単(20分)

- 第2問:普通(20分)

- 第3問:普通(20分)

1回目は解答時間を気にせずにすべての問題を解いてください。点数も気にする必要はありませんが、解きっぱなしにせず間違えたところはテキストに戻ってしっかり復習しましょう。

2回目以降は各問題の難度・解答時間の目安を頭に入れたうえで、本試験を意識して「時間配分」や「解答順序」などに気を配りながら解いてみましょう。

第1問の詳細解説

第1問は仕訳問題15問です。

全体的にやや簡単~普通レベルの問題です。ケアレスミスに気をつけて(特に問12)高得点を狙いましょう。

問1 売上取引(前受金)

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| カ(前受金) | 300,000 | ウ(売上) | 700,000 | ||

| オ(売掛金) | 400,000 | ※1 | |||

※1 700,000円-300,000円=400,000円(貸借差額)

売上取引(前受金)に関する問題です。

本問は、取引を「手付金による売上取引」と「掛けによる売上取引」の2つに分けて考えましょう。

手付金による売上取引

問題文に「¥ 300,000 はすでに受け取っていた手付金と相殺」とあるので、前受金の減少として処理します。仕訳をパッとイメージできない場合は、まず手付金受取時の仕訳を考えましょう。

(貸)前受金 300,000

(貸)売上 300,000

掛けによる売上取引

問題文に「残額は掛けとした」とあるので、残額400,000円(=700,000円-300,000円)を売掛金の増加として処理します。

(貸)売上 400,000

まとめ

以上、①②の仕訳をまとめると解答仕訳になります。

問2 ICカードへの入金処理

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| オ(旅費交通費) | 10,000 | イ(現金) | 10,000 | ||

ICカードへの入金処理に関する問題です。

SuicaやPASMOなどのICカードに入金した場合、ひとまず全額を仮払金で処理しておいて、利用した分をそのつど、旅費交通費などの適切な勘定科目に振り替える方法が一般的です。

(貸)現金 10,000

(貸)仮払金 4,000

ただし、本問は「当社はICカードに入金したさいに全額を費用計上する方法を用いている」という指示があるので、入金時に全額を旅費交通費で処理しておいて、期末に残高を仮払金に振り替える方法を採用していると判断します。

よって、ICカードへの入金額10,000円は、全額を旅費交通費で処理します。

(貸)現金 10,000

(貸)旅費交通費 6,000

問3 債権の貸倒れ(前期に発生した債権)

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| ウ(貸倒引当金) | 120,000 | エ(売掛金) | 150,000 | ||

| ア(貸倒損失) | 30,000 | ※2 | |||

※2 150,000円-120,000円=30,000円(貸借差額)

債権の貸倒れ(前期に発生した債権)に関する問題です。

債権の貸倒れは、債権の発生時期(前期以前or当期)によって処理が異なります。仕訳を考えるさいは、貸倒れた債権がいつ発生したのかを必ず確認しましょう。

- 前期以前に発生した債権の貸倒れ:前期の決算を通過しているので貸倒引当金の設定対象になっています。よって、この債権が貸倒れた場合は貸倒引当金を取り崩して処理し、不足分があれば貸倒損失で処理します。

- 当期に発生した債権の貸倒れ:前期の決算を通過していないので貸倒引当金の設定対象になっていません。よって、この債権が貸倒れた場合は全額を貸倒損失で処理します。

本問は、問題文に「前期に発生した売掛金 ¥ 150,000 が貸し倒れた」「貸倒引当金の残高は ¥ 120,000 である」とあるので、貸倒引当金を全額取り崩したうえで、不足分の30,000円(=150,000円-120,000円)を貸倒損失で処理します。

- 貸倒れた金額<貸倒引当金:全額を貸倒引当金で処理

- 貸倒れた金額>貸倒引当金:貸倒引当金を全額取り崩し、不足分を貸倒損失で処理(本問)

- 全額を貸倒損失で処理

問4 固定資産の売却(期首)

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| ウ(備品減価償却累計額) | 480,000 | ※3 | ア(備品) | 800,000 | |

| オ(現金) | 300,000 | ||||

| エ(固定資産売却損) | 20,000 | ※4 | |||

※3 @160,000円×3年=480,000円

※4 800,000円-480,000円-300,000円=20,000円(貸借差額)

固定資産の売却(期首)に関する問題です。

固定資産の売却に関する仕訳は、以下の5つのステップで考えると分かりやすいです。

-

ステップ1取得原価を貸方に計上する

-

ステップ2当期の減価償却費を計上する

-

ステップ3前期末の減価償却累計額を計算して借方に計上する

-

ステップ4売却代金を借方に計上する

-

ステップ5貸借差額を売却損益で処理する

ステップ1(取得原価を貸方に計上する)

問題文の「事務機器」「取得原価:¥ 800,000」から、取得原価800,000円の備品を売却したことが分かるので、備品を貸方に計上します。

ステップ2(当期の減価償却費を計上する)

問題文の「4年目の期首に ¥ 300,000 で売却」から、備品を期首に売却したことが分かるので、当期の減価償却費はゼロです。そのままステップ3に進みましょう。

ステップ3(前期末の減価償却累計額を計算して借方に計上する)

問題文の「3年間使用してきたが、4年目の期首に ¥ 300,000 で売却」から、前期末までに3年分の減価償却費を計上していたことが分かります。3年分の金額を計算して、減価償却累計額を借方に計上しましょう。

- 1年分の減価償却費:800,000円÷5年=160,000円

- 3年分の減価償却費:160,000円×3年=480,000円

(貸)備品 800,000

ステップ4(売却代金を借方に計上する)

問題文の「 ¥ 300,000 で売却し、代金は現金で受け取った」から、売却代金300,000円を現金で受け取ったことが分かるので、借方に現金を計上します。

(借)現金 300,000

(貸)備品 800,000

ステップ5(貸借差額を売却損益で処理する)

最後に貸借差額を固定資産売却損で処理します。

(借)現金 300,000

(借)固定資産売却損 20,000

(貸)備品 800,000

問5 現金過不足(決算で判明)

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| ア(旅費交通費) | 11,000 | カ(現金) | 2,000 | ※5 | |

| オ(受取手数料) | 8,800 | ||||

| イ(雑益) | 200 | ※6 | |||

※5 580,000円-578,000円=2,000円

※6 10,000円-2,000円-8,800円=200円(貸借差額)

現金過不足(決算で判明)に関する問題です。

決算において、現金の実際有高と帳簿残高にズレが生じていることが判明した場合、まずは金額のズレを調整します。

そのうえで、原因が判明したものについては適切に処理し、原因が判明しなかった残り(貸借差額)については雑損または雑益で処理します。

仕訳は以下の3つのステップで考えると分かりやすいです。

-

ステップ1現金の実際有高と帳簿残高のズレを調整する

-

ステップ2原因が判明したものを正しく処理する

-

ステップ3貸借差額を雑損または雑益で処理する

ステップ1(現金の実際有高と帳簿残高のズレを調整する)

問題文の「帳簿残高は ¥ 580,000 であるのに対して、実際有高は ¥ 578,000 であった」から、現金の実際有高と帳簿残高に2,000円のズレが生じていることが分かります。

- 現金の実際有高:578,000円

- 現金の帳簿残高:580,000円

- ズレ(差額)=580,000円-578,000円=2,000円

現金のズレを調整するさいは「実際有高=帳簿残高」になるように現金の帳簿残高を増減します。本問の場合、帳簿残高のほうが2,000円多いので、同額だけ現金の帳簿残高を減らします。

この処理のポイントは「現金過不足を使わずにズレを調整する」「帳簿残高を増減して実際有高にあわせる」の2点です。

- 現金の実際有高:578,000円

- 現金の帳簿残高:580,000円-2,000円=578,000円

- ズレ(差額)=0円

ステップ2(原因が判明したものを正しく処理する)

問題文に「旅費交通費 ¥ 11,000 の支払い、手数料の受取額 ¥ 8,800 の記入漏れが判明した」とあるので、記入漏れが判明した旅費交通費と受取手数料を適切に処理します。

(貸)現金 2,000

(貸)受取手数料 8,800

ステップ3(貸借差額を雑損または雑益で処理する)

貸借差額を雑益で処理します。

(貸)現金 2,000

(貸)受取手数料 8,800

(貸)雑益 200

問6 貯蔵品の再振替仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| エ(租税公課) | 2,000 | カ(貯蔵品) | 6,200 | ※7 | |

| ア(通信費) | 4,200 | ||||

※7 2,000円+4,200円=6,200円(貸借差額)

貯蔵品の再振替仕訳に関する問題です。

いきなり解答仕訳を考えるのが難しい場合は、以下の3つのステップで考えると分かりやすいです。

-

ステップ1購入時の仕訳を考える

-

ステップ2決算整理仕訳を考える

-

ステップ3再振替仕訳を考える

ステップ1(購入時の仕訳を考える)

収入印紙・郵便切手を購入した場合は、購入代金の全額を租税公課・通信費で処理します。

(借)通信費 ×××

(貸)現金など ×××

ステップ2(決算整理仕訳を考える)

決算において収入印紙・租税公課の未使用分がある場合には、未使用分だけ租税公課・通信費を貯蔵品に振り替えます。

本問の場合、問題文に「収入印紙 ¥ 2,000 と郵便切手 ¥ 4,200 が未使用のまま残っていることが判明した」とあるので、租税公課2,000円と通信費4,200円の合計額を貯蔵品に振り替えます。

(貸)租税公課 2,000

(貸)通信費 4,200

ステップ3(再振替仕訳を考える)

前期末の決算整理仕訳で租税公課・通信費を貯蔵品に振り替えた場合、期首において再振替仕訳(貯蔵品を租税公課・通信費に再度振り替える仕訳)を行います。

(借)通信費 4,200

(貸)貯蔵品 6,200

問7 剰余金の配当

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| イ(繰越利益剰余金) | 440,000 | ※8 | エ(未払配当金) | 400,000 | |

| ア(利益準備金) | 40,000 | ||||

※8 400,000円+40,000円=440,000円(貸借差額)

剰余金の配当に関する問題です。

株主総会において繰越利益剰余金の処分が行われた場合は、繰越利益剰余金を未払配当金・利益準備金に振り替えます。振り替える金額は問題資料からひっぱってきましょう。

- 株主配当金400,000円:未払配当金で処理する

- 利益準備金積立額40,000円:利益準備金で処理する

2級では準備金積立額を各自で計算する必要がありますが、3級では問題資料で金額が与えられるため、各自で計算する必要はありません。

問8 増資時の新株発行

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| イ(普通預金) | 500,000 | ※9 | ウ(資本金) | 500,000 | |

※9 @1,000円×500株=500,000円

増資時の新株発行に関する問題です。

増資を行うために株式を新たに発行した場合は、発行価額の全額を資本金に計上します。

発行価額:@1,000円×500株=500,000円

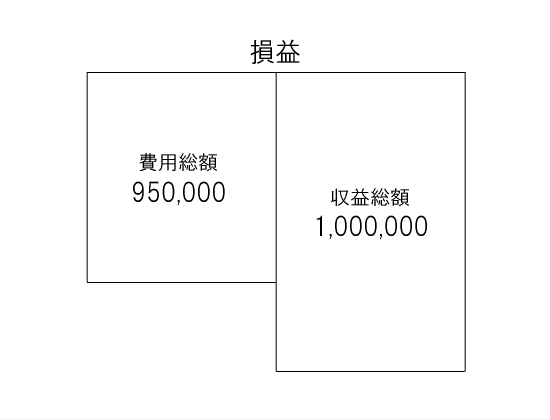

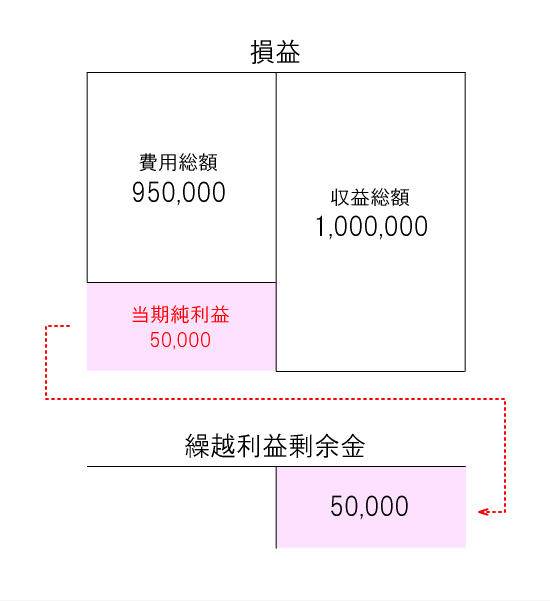

問9 決算振替仕訳(当期純利益の振り替え)

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| エ(損益) | 50,000 | ※10 | ア(繰越利益剰余金) | 50,000 | |

※10 1,000,000円-950,000円=50,000円

決算振替仕訳(当期純利益の振り替え)に関する問題です。

本問は、問題文の「当期の収益総額は ¥ 1,000,000、費用総額は ¥ 950,000 であった」から、損益勘定が50,000円の貸方残になっていることが分かります。

(貸)損益 1,000,000

(借)損益 950,000

(貸)諸費用 950,000

また、問題文に「この差額を繰越利益剰余金勘定へ振り替える」とあるので、損益勘定の差額50,000円(当期純利益)を繰越利益剰余金に振り替えます。

(貸)繰越利益剰余金 50,000

損益の振り替えに関しては、以下のような流れで簡単に処理することも可能です。慣れてきたらこの流れでサクッと解答しましょう。

- 収益>費用:当期純利益が発生→繰越利益剰余金が増える→繰越利益剰余金を貸方に計上

- 収益<費用:当期純損失が発生→繰越利益剰余金が減る→繰越利益剰余金を借方に計上

問10 固定資産の購入(付随費用あり)

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| エ(土地) | 7,650,000 | ※11 | ウ(当座預金) | 7,650,000 | |

※11 @15,000円×500㎡+150,000円=7,650,000円

固定資産の購入(付随費用あり)に関する問題です。

本問は、取引を「土地の購入に関する取引」と「登記費用に関する取引」の2つに分けて考えましょう。

土地の購入に関する取引

問題文に「土地500㎡を1㎡につき ¥ 15,000 で購入し…小切手を振り出して支払った」とあるので、土地の増加および当座預金の減少として処理します。

土地の購入代価=@15,000円×500㎡=7,500,000円

(貸)当座預金 7,500,000

登記費用に関する取引

登記費用や仲介手数料など、固定資産を購入するさいに発生する費用(付随費用)は取得原価に含めて処理します。

本問は、問題文に「登記費用 ¥ 150,000 とともに小切手を振り出して支払った」とあるので、登記費用150,000円は土地の取得原価に含めて処理します。

固定資産の取得原価=購入代価7,500,000円+付随費用150,000円=7,650,000円

(貸)当座預金 150,000

まとめ

以上、①②の仕訳をまとめると解答仕訳になります。

よって、本問のように登記費用について特別な指示がない場合は、原則どおり取得原価に含めて処理しますが、問題文に「登記費用は当期の費用として処理すこと」などの指示がある場合は、指示に従って適切に処理しましょう。

問11 立替金の回収

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| カ(現金) | 100,000 | ウ(従業員立替金) | 100,000 | ||

立替金の回収に関する問題です。

立替払いをしたさいに借方に計上した従業員立替金を現金に振り替えます。

(貸)現金など 100,000

(貸)従業員立替金 100,000

問12 売上取引(手形)

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| オ(支払手形) | 400,000 | エ(売上) | 500,000 | ||

| ウ(現金) | 100,000 | ※12 | |||

※12 500,000円-400,000円=100,000円(貸借差額)

売上取引(手形)に関する問題です。

本問は、取引を「手形による売上取引」と「現金による売上取引」の2つに分けて考えましょう。

手形による売上取引

問題文の「代金のうち ¥ 400,000 は以前に当社が振り出した約束手形を受け取り」から、以前に振り出した約束手形を回収したことが分かります。

この手形の回収により手形代金の支払義務が消滅するため、支払手形の減少として処理します。うっかり受取手形で処理しないように気をつけましょう。

(貸)売上 400,000

現金による売上取引

問題文に「残額は現金で受け取った」とあるので、残額100,000円(=500,000円-400,000円)を現金の増加として処理します。

(貸)売上 100,000

まとめ

以上、①②の仕訳をまとめると解答仕訳になります。

問13 貸付金の回収

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| ウ(現金) | 1,005,000 | ※14 | カ(貸付金) | 1,000,000 | |

| ア(受取利息) | 5,000 | ※13 | |||

※13 1,000,000円×2%×3か月/12か月=5,000円

※14 1,000,000円+5,000円=1,005,000円(貸借差額)

貸付金の回収に関する問題です。

本問は、取引を「元本に関する取引」と「利息に関する取引」の2つに分けて考えましょう。

元本に関する取引

問題文の「北条商店に対する貸付金 ¥ 1,000,000 を…同店振り出しの小切手で回収した」から、1,000,000円の他人振出小切手を受け取ったことが分かります。

簿記では通貨(硬貨・紙幣)だけでなく通貨代用証券(=すぐに現金に交換できるもの)も現金として取り扱うため、他人振出小切手を受け取った場合は現金の増加として処理します。

- 通貨(硬貨・紙幣)

- 通貨代用証券(他人振出小切手・送金小切手・郵便為替証書)

(貸)貸付金 1,000,000

利息に関する取引

問題文に「3か月分の利息(月割計算)とともに」「利息は年利2%で計算」とあるので、利息の金額を月割りで計算して受取利息で処理します。

受取利息:1,000,000円×2%×3か月/12か月=5,000円

(貸)受取利息 5,000

まとめ

以上、①②の仕訳をまとめると解答仕訳になります。

問14 電子記録債務

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| ウ(電子記録債務) | 300,000 | オ(当座預金) | 300,000 | ||

電子記録債務に関する問題です。

電子記録債務の減少および当座預金の減少として処理します。

問15 証ひょうによる仕入取引(消費税)

| 借方科目 | 金額 | 貸方科目 | 金額 | ||

|---|---|---|---|---|---|

| イ(仕入) | 63,000 | カ(買掛金) | 69,300 | ||

| ウ(仮払消費税) | 6,300 | ||||

証ひょうによる仕入取引(消費税)に関する問題です。

本問は、取引を「掛けによる仕入取引」と「消費税に関する取引」の2つに分けて考えましょう。

掛けによる仕入取引

問題文に「代金は月末にまとめて支払うことになっている」とあるので、商品代金63,000円を買掛金の増加として処理します。

(貸)買掛金 63,000

消費税に関する取引

問題資料の証ひょう(納品書)に計上されている消費税6,300円は、仕入原価に含めずに仮払消費税で処理します。

- 支払時:支払額を仮払消費税で処理する

- 受取時:受取額を仮受消費税で処理する

(貸)買掛金 6,300

まとめ

以上、①②の仕訳をまとめると解答仕訳になります。

管理人おすすめの仕訳問題集

究極の仕訳集 日商簿記3級

究極の仕訳集 日商簿記3級

スマホで仕訳対策をすることももちろん可能ですが、表示領域や通信料のことを考えると「紙の教材のほうがいい」という方も多いと思います。

そんな方には、TAC出版の仕訳問題集「究極の仕訳集 日商簿記3級」をおすすめします。

本書は「ウォーミングアップ編」「基本仕訳編」「本試験演習編」の3部で構成されていて、重要度に応じてAランク・Bランクに分類された仕訳問題が130問も収載されています。

書籍の大きさもコンパクトサイズ(縦が約18cm、横が約11cm)なので、小さいバッグなどにも入れやすくて持ち運びしやすいです。ちょっとした空き時間を有効活用したい方にもおすすめの1冊です。

(2026/03/04 20:40:10時点 Amazon調べ-詳細)

資格の学校TACの直販サイト「TAC出版オンラインストア」では、TAC出版の簿記3級の教材を割引価格(定価の10%~15%オフ)&2,500円以上の注文は送料無料で購入することができます。

基本教材をまとめて15%オフ&送料無料で買うもよし、予想問題集を1冊だけ10%オフで買うもよし。簿記3級の教材をお得に買いたい方は要チェックです!

認識間違いだったら申し訳ないのですが、

簿記3級第1回の試験問題、第1問ー5が誤っているるように思います。

現金過不足2,000/現金2,000 ※不足

旅費交通費11,000/現金11,000 (費用)

現金8,800/受取手数料8,800 (収益)

回答)(借方)旅費交通費11,000

(貸方)受取手数料8,800、現金4,200

ご教示いただけると幸いです。

コメントありがとうございます。

明日受験子さんの仕訳ですと、現金の帳簿残高と実際有高が一致しません。

現金の実際有高:578,000円

現金の帳簿残高:580,000円-2,000円-11,000円+8,800円=575,800円

1本目の「現金過不足2,000/現金2,000」という仕訳で現金の金額を合わせたら、それ以降は金額を動かしてはいけません。

【解答仕訳】

(借)現金過不足 2,000

(貸)現金 2,000

(借)旅費交通費 11,000

(貸)受取手数料 8,800

(貸)現金過不足 2,000

(貸)雑益 200

↓

(借)旅費交通費 11,000

(貸)現金 2,000

(貸)受取手数料 8,800

(貸)雑益 200

【現金過不足の仕訳の2つの目的】

・現金の帳簿残高と実際有高を合わせる

・未処理の取引を適切に処理する

現金過不足の仕訳を考えるさいは、上記の2つの目的を常に意識してください。

試験がんばってください!